2025年,消費金融公司延續2024年的趨勢,一邊加速低價甩賣不良資產,一邊通過低利率發行資產證券化(ABS)產品來“補血”自救。

記者注意到,今年以來,已有超過十家消費金融公司加快了不良資產包的處置速度。截至一季度末,消費金融公司已成為個人貸款不良資產市場的第二大出讓方。

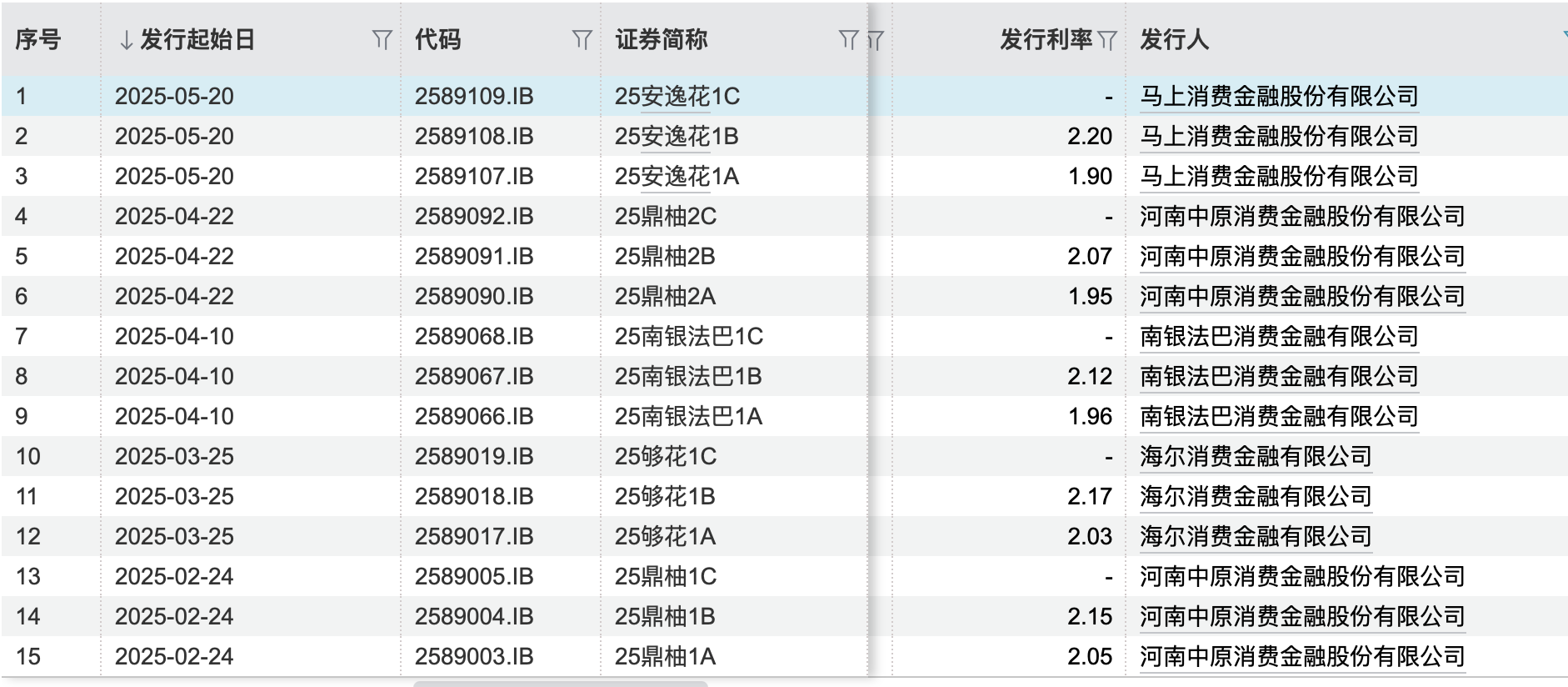

與此同時,多家消費金融公司也在加速發行ABS產品以補充資本。截至5月29日,消費金融公司累計發行ABS產品15只,發行總額達到74.58億元,較2024年同期呈現增長態勢,最低利率跌破2%。

業內人士分析認為,當前消費金融行業競爭加劇,主要受到宏觀經濟增速放緩、利率持續下降以及資產質量面臨壓力等多重因素的綜合影響,促使消費金融公司不得不加快自救步伐。

不良資產加速出清,低價甩賣成常態

今年以來,消費金融機構處置不良資產的熱潮仍在持續,整體呈現出“快速出清、快速轉讓”的特點。

近日,螞蟻消金在銀登網掛牌轉讓了今年第2期個人不良貸款資產包。該資產包的未償本息總額為6億元,涉及12萬戶借款人,而其起拍價僅為7210萬元,折價率低至1.2折。

根據公開信息,該資產包的平均逾期天數為335.8天。盡管這一逾期時間尚未達到傳統意義上的長期逾期標準,但該資產包已被全額計入五級分類中的“損失”類別。

進一步來看,該不良資產包的借款人平均未償還的本息余額僅為5000多元,但人均貸款筆數卻達到2.62筆。

招聯消金在處置不良資產時采取了“核銷即賣、全部未訴訟”的方式。日前,在年內轉讓的46.47萬筆不良資產中,單筆金額最低為萬元級別,平均逾期天數已超過600天,但招聯消金選擇放棄通過司法途徑追償,而是直接將這些資產包進行轉讓。

公告顯示,該資產包共有464693筆資產,其中每一筆都已被核銷,且全部未進入訴訟程序。這在往年并不常見。

對于上述現象,一位消金人士對記者指出,這反映出線上消費金融業務在長尾客群的風控管理不足。“由于訴訟成本和催收成本過高,而回收效益卻難以覆蓋這些成本,導致兩者嚴重倒掛。因此,部分機構對短期逾期資產直接全額計提損失,甚至放棄訴訟追償。”

“相比之下,直接轉讓不良資產可以快速實現資產變現,從而顯著提升資金的使用效率。”博通咨詢首席分析師王蓬博認為,消費金融公司選擇直接轉讓不良資產的主要原因是出于成本節約的考慮。催收、訴訟程序不僅復雜,而且耗時漫長,可能需要數月甚至數年才能完成。在此期間,不良資產會持續占用公司資源,嚴重影響資金的周轉效率。

面對資產質量的壓力增大以及迫切的資金回籠需求,消費金融公司加速處置風險資產的意愿十分強烈。在這一背景下,年內以低價轉讓不良資產包,已經成為眾多消費金融公司的常規操作。

多家機構頻繁通過銀登網等平臺批量轉讓不良資產包,轉讓規模創下歷史新高,折扣力度更是低至1折以下。據銀登中心數據,2025年5月單月,消費金融行業不良資產轉讓規模接近80億元,創下年內新高。

部分不良資產包的折扣率極低,甚至低至0.3折。例如,錦程消金轉讓的一個本金總額為4567萬元的資產包,起拍價僅為275萬元,相當于本息總額的0.3折。此外,南銀法巴消金轉讓的長三角地區個體工商戶經營貸資產包(平均逾期142天)也以1.5折的價格成交。

部分不良資產包在首次掛牌后未能成功成交,遭遇流拍,隨后通過降低價格進行“促銷”。以中銀消金的第19期個人不良貸款(個人消費貸款)轉讓項目為例,該資產包的未償本息總額為433.10萬元。首次掛牌時,競拍起始價為64萬元,但未能成交。近日重新掛牌時,起始價已下調至58萬元。

ABS發行提速,消費金融公司補血路徑轉型

在加速處置不良資產以回籠資金的同時,消費金融公司通過ABS來拓寬融資渠道的行動明顯加快。

記者據Wind數據統計,截至5月29日,消費金融公司已累計發行15只ABS產品,發行總額達到74.58億元,相比2024年同期增長了45%。其中,個人消費貸ABS占比高達72.4%,成為主要的發行類型。

整體來看,消金公司ABS發行節奏呈現小而頻。同時,ABS的發行利率也創下了新低。例如,南銀法巴消費金融年內規模最大的一筆ABS產品“25南銀法巴1A”,發行金額為19.58億元。該產品的底層資產為長三角地區的線下消費貸款,加權平均利率為18.7%,優先檔票面利率僅為3.15%,創下自2023年以來的新低。

(圖源:Wind數據)

中原消費金融在2025年完成了兩期ABS發行,總規模達到30億元。其中,“25鼎柚1A”以“提錢花”產品為基礎資產,入池貸款余額為15.05億元,加權平均利率為18.74%,優先檔利率為2.05%,利差空間高達16.69個百分點。而“25鼎柚2A”的發行利率更是跌破2%,降至1.95%。

馬上消費金融和海爾消費金融分別發行了10億元和15億元的ABS產品。其中,馬上消費金融發行的“25安逸花1A”產品票面利率為最低,僅為1.90%。

素喜智研高級研究員蘇筱芮認為,多家持牌消費金融公司積極發行ABS,其背后既有機構自身的內在需求,也有外部監管的鼓勵因素。一方面,有助于顯著提升資金的使用效率;另一方面,也有利于消費金融公司獲取低成本且穩定的資金來源。

Wind數據顯示,截至一季度末,盛銀消金、蒙商消金等6家機構的注冊資本仍未達到10億元的監管紅線。“在這種情況下,通過發行ABS實現輕資本運營成為這些機構的必然選擇,以滿足監管要求并保障自身生存發展。”前述消金人士稱。

監管層面的支持成為推動ABS發行的重要因素。5月9日,中國人民銀行發布的《2025年第一季度中國貨幣政策執行報告》明確提出,支持汽車金融公司和消費金融公司發行金融債券,并研究適當提高消費類信貸資產證券化的注冊額度。此外,報告還強調推動消費領域可證券化資產范圍的適度擴大,以增加信貸資金的供給支持。

王蓬博指出,與其他融資方式相比,ABS發行在成本方面具有一定優勢,已成為消費金融機構重要的融資渠道之一。從機構角度來看,持牌消費金融公司積極開展ABS業務,能夠優化負債結構,盤活存量資產,提升資產流動性,并增強資本抵御風險的能力。

“2025年貨幣政策預計仍將維持穩健偏寬松的基調,這將使得消費貸款ABS的發行利率繼續保持在較低水平。”展望未來,新世紀評級陳潔認為,隨著更多消費領域相關政策的落地實施,消費市場的復蘇勢頭有望延續。預計消費貸款ABS的總體發行規模將保持穩定并有所增長,更多符合條件的發起機構將進入市場。

幫企客致力于為您提供最新最全的財經資訊,想了解更多行業動態,歡迎關注本站。鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如作者信息標記有誤,請第一時間聯系我們修改或刪除,多謝。